Сильний долар знижує апетити інвесторів до Біткойна та інших криптовалют. Скільки це ще триватиме?

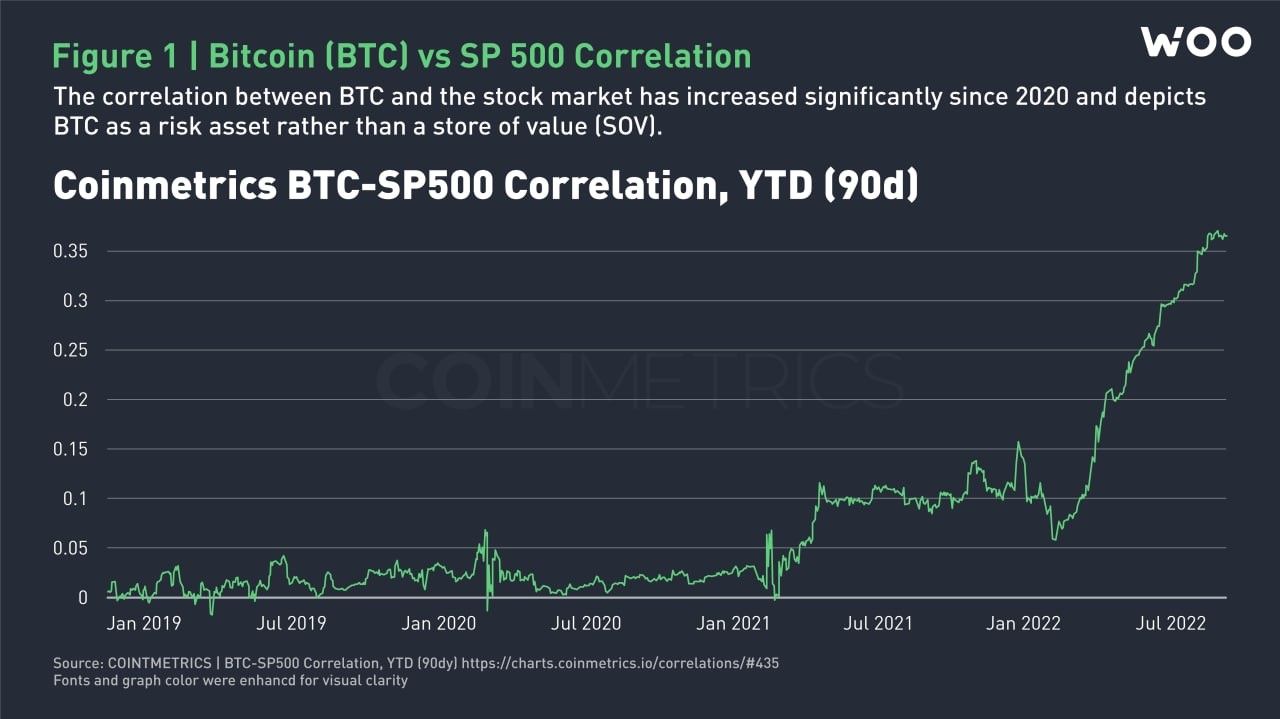

Останнє десятиліття наочно довело, що сприйняття Біткойна як засобу заощадження або "цифрового золота 21-го століття", як передбачали ранні шанувальники криптовалют, себе не виправдало. Все ж кореляція між курсом BTC і вартістю акцій технологічних компаній досить висока, тому до Біткойна ставляться передусім як до ризикованого активу.

Та й справді: після досягнення рекордних 69 тисяч доларів під час попереднього буллрану курс Біткойна знизився до цінового каналу між 19 і 20 тисячами. З урахуванням ведмежого тренду для ризикованих активів інвестори не поспішають поповнювати запаси BTC, у зв'язку з чим історія про криптовалюту як засобу заощадження по суті перетворюється на мем.

Все це — поточний наратив та консенсус на ринку, тобто версія, з якою погоджуються його учасники. Що потрібно зробити іншій людині, щоб отримати кращі результати та досягти успіху у порівнянні з іншими? Йому варто дотримуватися іншої точки зору щодо ситуації та скласти такий сценарій її розвитку, який може виявитися точним аж до моменту зміни консенсусу.

Але чи правильно взагалі використовувати силу долара як джерело для передбачень вартості BTC? Чому, наприклад, золото, що за традицією є одним із альтернативних активів на час кризи, показало відносно непогані результати в умовах війни, інфляції та обвалу акції? Чому те саме не сталося з Біткойном, адже це ніби ще один засіб заощадження цінності, так?

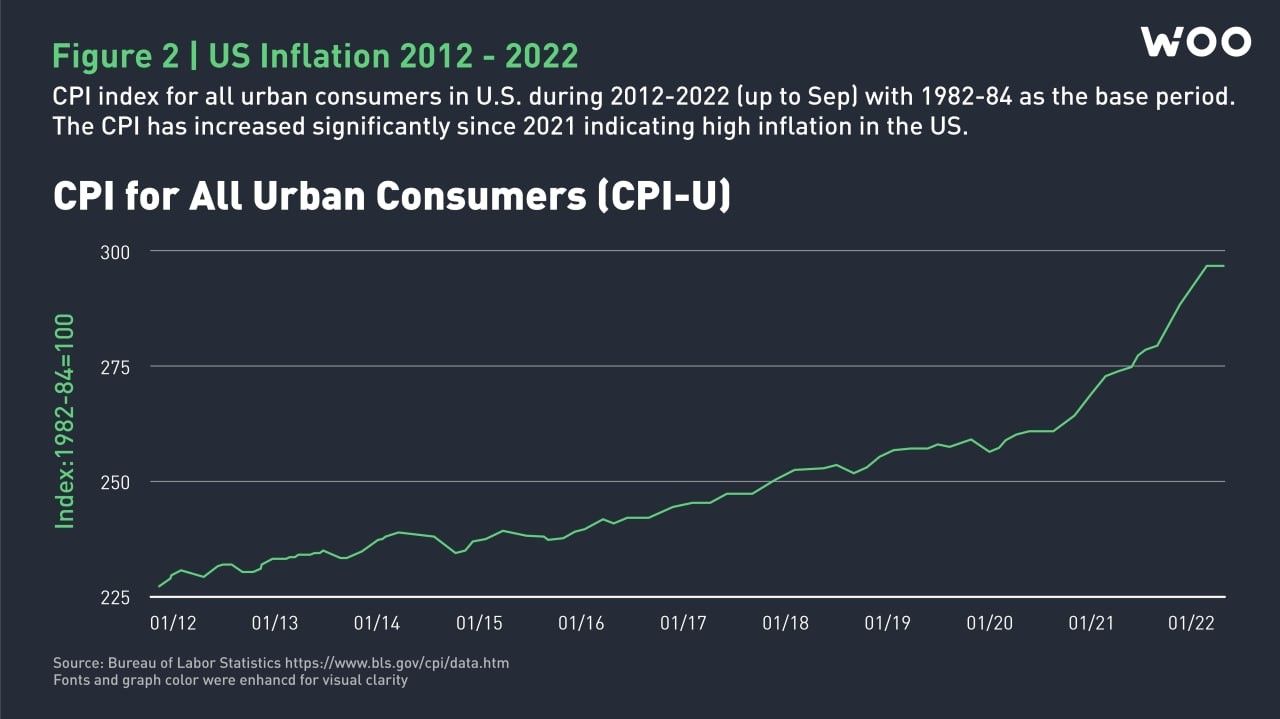

Відповідь полягає в тому, що в інвесторів немає необхідності шукати альтернативну грошову систему, оскільки фіатні гроші на кшталт долара зберегли цінність в своїй купівельній спроможності. Наприклад, у 2020 році грошова маса в США збільшилася на 3.8 трильйона доларів — а це 20 відсотків будь-коли створених доларів за допомогою кількісного пом'якшення. При цьому навіть тоді показники інфляції залишалися низькими.

А що відбувається тепер? Наразі спостерігається зміна наративу, де інфляція вже не є якимось незначним наслідком пандемії. Тепер людство цілком може переходити до ери високої інфляції, яку спровокували три чинники. Насамперед, це нестача робочої сили через Велику відставку та серію тихих звільнень, енергетична криза на тлі військової агресії РФ і нестачі інвестицій у галузі викопного палива, а також брак товарів у зв'язку з ускладненням відносин з Китаєм та переміщенням виробництва напівпровідників.

Долар США залишається сильним лише тому, що ФРС продовжує дотримуватись “яструбиної” тактики в монетарній політиці, тобто активно піднімає ключову ставку. Чого ж чекати далі? Тут не виключається варіант більш відчутного збільшення інфляції, яке супроводжуватиметься низьким економічним зростанням і помітним рівнем безробіття, що по суті стане новою нормою. З огляду на це демократичним урядам доведеться вибрати шлях для подальших дій та рішень. А це виявиться для них серйозним випробуванням, причому чи не першим за останні десятиліття.

Історія підказує, що уряди завжди йдуть найпростішим шляхом, тобто в цьому випадку друкують гроші. Однак кількісне пом'якшення в умовах низької інфляції, з чим ми стикалися за минулі роки, суттєво відрізняється від подібної ініціятиви за високої інфляції.

Як тільки цей процес буде запущено, він стане відправною точкою у знеціненні фіатних грошей. Чи є приклади такого? Так, досить поглянути на ситуацію у Великій Британії, де міні-бюджет від нового уряду перетворив фунт стерлінгів на аналог шиткойна у світі криптовалют. Причому колись фунт виконував роль світової резервної валюти.

Три останні підвищення ключової ставки на 75 базисних пунктів від ФРС підтвердили її “яструбину” позицію, а тому цінність долара поки що передбачувано збільшується. Однак чи продовжить керівництво ФРС підтримувати таку тактику через рік, коли економічна ситуація може значно погіршитися? Не факт. А тому ці умови сприятимуть популяризації вже згаданого універсального засобу заощадження. І якщо зараз подібна риторика залишається не більше ніж мемом, то в 2023 році все може перевернутися з ніг на голову.

Ми продовжимо стежити за першими ознаками зміни цієї тенденції та обов'язково повідомимо про їхню появу. А поки що можна усвідомити важливість сьогоднішніх подій та спробувати насолодитися цим непростим періодом на стику геополітики, економіки та технологій.

Приведений контент не є рекомендацією щодо інвестицій або трейдингу, а також не є пропозицією, закликом або порадою для взаємодії з певним продуктом або сервісом. Цей контент призначений виключно для інформаційних цілей. Будь-яка людина, яка приймає певні інвестиційні рішення або змінює їх з урахуванням даного матеріалу, несе повну відповідальність за можливі результати чи фінансові втрати.